ALV-rekisteri

ALV-velvollisuus ja ALV-rekisteriin ilmoittautuminen

Tässä tekstissä käsittelemme ALV-rekisteriä eli arvonlisäverovelvollisten rekisteriä aloittavien yrittäjien ja yritysten näkökulmasta.

Sisältö:

Mikä on ALV-rekisteri?

ALV-rekisteri on Verohallinnon ylläpitämä rekisteri, johon on koottu tiedot arvonlisäverovelvollisista toimijoista. YTJ.fi-verkkopalvelussa voit yrityksen nimellä tai Y-tunnuksella etsiä tiedon siitä, kuuluuko yritys arvonlisäverovelvollisten rekisteriin.

Arvonlisävero eli alv on jokaiselle tuttu kulutusvero. Normaalitilanteessa myyjä lisää arvonlisäveron (useimmiten 25,5%) osaksi tavaran tai palvelun myyntihintaa ja perii sen ostajalta myyntitapahtuman yhteydessä. Tämän jälkeen myyjä tilittää alv:n valtiolle.

Esimerkki: Laskutat asiakkaaltasi 1255 euroa (eli 1000€ + alv25,5%). Asiakkaasi maksaa laskun ja tililläsi on nyt 1255 euroa. Tästä summasta 255 euroa on arvonlisäveroa, jonka siirrät eteenpäin verottajan kassaan.

Jos olet yrittäjä, arvonlisävero kannattaa ajatella niin, että se ei ole sinun rahaasi ollenkaan. Se on vain matkalla sinun tilisi kautta valtion kirstuun.

Kun puolestasi ostat tavaroita tai palveluja omaa yritystoimintaasi varten, maksat alvin osana ostosummaa ja voit vähentää sen valtiolle maksettavien alviesi määrästä.

Mikäli sinusta tässä vaiheessa tuntuu, että alv:n merkitys yritystoiminnassa ei vielä ole täysin selvä, lue kirjoittamamme selkokielinen esimerkki yrityksen arvonlisäverosta linkin takaa.

Seuraavassa kappaleessa tarkastelemme, milloin uusi yrittäjä tai yritys katsotaan arvonlisäverovelvolliseksi.

ALV-rekisteriin ilmoittautuminen ja arvonlisäverovelvollisuus – milloin se on pakollista?

Palveluita tai tavaroita myyvät yrittäjät ja yritykset ovat pääsääntöisesti arvonlisäverovelvollisia, jos niiden liikevaihto ylittää 12 kuukauden tilikauden aikana 15 000 euroa. Liikevaihto tarkoittaa myyntituottojen yhteissummaa ilman arvonlisäveron osuutta.

Esimerkki liikevaihdosta: Perustat toiminimen ja laskutat ensimmäisen tilikautesi aikana asiakkailta 20 000 euroa + alv25,5% eli 51 100 euroa. Liikevaihtosi on tällöin 20 000 euroa. Alvien osuuden maksat valtiolle.

ALV-velvollisuuteen on olemassa joitain toimialakohtaisia poikkeuksia. Arvonlisäverotuksen ulkopuolelle jäävää toimintaa ovat muun muassa:

- terveyden- ja sairaanhoitopalveluiden myynti

- postipalvelut

- ammatillinen ja yleissivistävä koulutus

- sosiaalihuollon palvelut

- kiinteistöjen tai osakehuoneistojen vuokraus tai myynti sekä

- vakuutus- ja rahoituspalvelut.

Mikäli yritys myy ainoastaan näitä palveluja tai tavaroita, se ei voi liittyä alv-rekisteriin. Joistakin spesifeistä poikkeustilanteista on kerrottu Verohallinnon ohjeistuksessa.

Mikäli yritys ei kuulu ALV-velvollisten rekisteriin, se ei tietysti myöskään laskuta alv:tä myynnin yhteydessä eikä voi tehdä vähennyksiä liiketoimintaan kohdistuneiden omien ostojen alveista.

Alv-velvollisuus – mitä jos en tiedä, ylittääkö liikevaihtoni 15 000 euroa ensimmäisellä tilikaudella?

Jos et ilmoittaudu alv-rekisteriin, mutta liikevaihtosi ylittää 15 000 euroa, joudut maksamaan alvit takautuvasti koko tilikauden myynnistä.

Mikäli taas liityt ALV-rekisteriin, mutta liikevaihto jääkin alle 15 000 euron rajan, voit alv:n alarajahuojennuksen ansiosta hakea maksamasi alvit takaisin, mikäli niitä on enemmän kuin ostoihin sisältyneitä vähennettäviä alveja. Arvonlisäveron alarajahuojennus tarkoittaa pienyrittäjille suunnattua veroetuutta.

Tästä syystä rekisteriin kannattaa liittyä, mikäli rajan rikkoutuminen hiemankin epäilyttää.

ALV:n alarajahuojennus pitää kuitenkin muistaa itse hakea, mutta se onnistuu nopeasti ja helposti verkossa. Alarajahuojennus poistuu käytöstä 1.1.2025.

Huomioi myös se, että jos ensimmäinen tilikautesi on pidempi tai lyhyempi kuin 12 kuukautta, tilikauden liikevaihto pitää muuntaa vastaamaan 12 kuukauden liikevaihtoa.

Jos siis esimerkiksi perustat yrityksen heinäkuun alussa ja teet 1.7.-31.12. välisenä aikana 9000 euron liikevaihdon, 15 000 euron suhteellinen raja ylittyy kirkkaasti.

Tämä johtuu siitä, että puolessa vuodessa (1.7.-31.12.) tehty 9000 euron liikevaihto on 12 kuukauden ajanjaksolle muunnettuna 18 000 euroa.

ALV-rekisteriin liittyminen – miten se tapahtuu?

Yrittäjä tai yritys ilmoittautuu yleensä alv-rekisteriin yrityksen perustamisen yhteydessä.

Kun teet sähköisen perustamisilmoituksen kaupparekisteriin YTJ-palvelussa, saat heti käyttöösi Y-tunnuksen. Sen avulla voit ilmoittautua alv-rekisteriin joko OmaVero-palvelussa tai sähköisellä muutosilmoituksella YTJ-palvelun kautta.

Jos ryhdyt yksityiseksi elinkeinonharjoittajaksi etkä liity kaupparekisteriin, voit aloittaa yritystoiminnan ja hoitaa ilmoittautumisen alv-rekisteriin myös suoraan OmaVeron kautta.

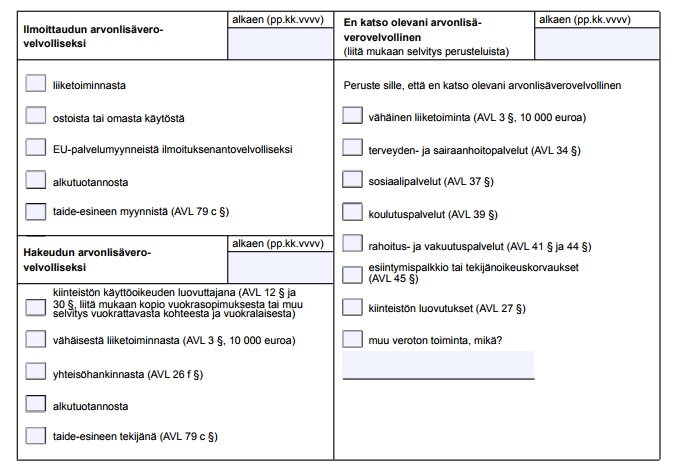

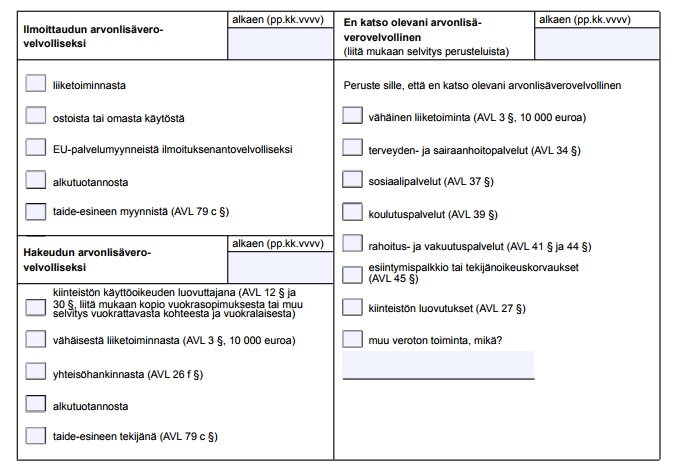

Toki yrityksen voi edelleen perustaa myös paperilomakkeita täyttämällä. Alla näet kuvan toiminimen perustamisilmoituksesta. Osakeyhtiön perustamisilmoituksessa kyseinen kohta on kuitenkin lähes vastaavanlainen. Kohtaat samat asiat myös sähköistä perustamisilmoitusta täyttäessäsi.

Useimmissa tapauksissa uusi yrittäjä ilmoittautuu arvonlisäverovelvolliseksi liiketoiminnasta, eli vain ensimmäiseen kohtaan merkataan ruksi. Muista vaihtoehdoista ja poikkeuksista voit lukea lisätietoa YTJ:n oppaan sivuilta 11-12.

Mikäli arvonlisäverovelvollisuusrekisteriin ei liitytä perustamisen yhteydessä, sen voi tehdä jälkikäteen OmaVerossa tai muutosilmoituksella YTJ-palvelussa. Ilmoittautuminen alv-rekisteriin on muistettava tehdä ennen kuin verollinen toiminta aloitetaan.

ALV-rekisteriin hakeutuminen – mitä se tarkoittaa?

ALV-rekisteriin hakeutuminen tarkoittaa, että arvonlisäverovelvollisten rekisteriin liitytään vapaaehtoisesti, vaikka toiminta täyttäisi arvonlisäverottomuuden edellytykset. Tämä tapahtuu edellisessä kappaleessa mainittujen perustamis- tai muutosilmoituslomakkeiden avulla.

ALV-rekisteriin hakeudutaan usein vapaaehtoisesti esimerkiksi sellaisissa tilanteissa, joissa yrityksen liiketoimintaan liittyy ensimmäisellä tilikaudella paljon arvonlisäverollisia ostoja, mutta myyntiä ei välttämättä vielä kerry yli 15 000 euroa.

ALV-velvolliseksi hakeutumisen jälkeen myytävien tuotteiden ja palveluiden hintaan lisätään arvonlisäveron määrä, mutta myös liiketoimintaa varten tehtyjen ostojen alv on sen jälkeen vähennyskelpoinen.

Tällöin vähennettävää alvia kertyy enemmän kuin maksettavaa alvia ja saat Verohallinnolta alv-palautusta.

Arvonlisäveron maksaminen

ALV-rekisteriin kuuluva yrittäjä tai yritys ilmoittaa ja maksaa veronsa OmaVero-palvelussa.

Kirjanpidon ulkoistamisesta on kuitenkin hyötyä tässäkin tapauksessa. Kun sinulla on kirjanpitäjä, hän muodostaa alv-laskelmat toimittamiesi tositteiden ja kuittien perusteella ja lähettää sinulle alv-laskun maksettavaksi. On myös mahdollista valtuuttaa tilitoimisto suoraan maksamaan alv-tilitykset yrityksesi puolesta.

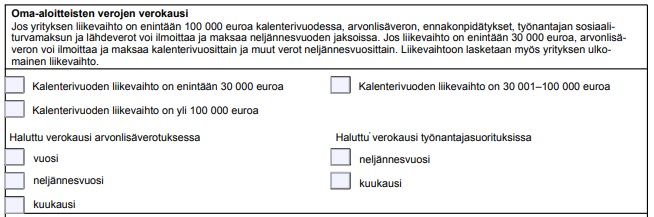

Se kuinka usein yrityksesi tilittää alvit, riippuu siitä, kuinka pitkä on oma-aloitteisten verojen verokautesi.

- Yleensä verokauden pituus on yrityksillä aina kalenterikuukausi.

- Enintään 30 000 euron liikevaihdolla voit kuitenkin halutessasi tilittää arvonlisäverot joko neljännesvuosittain tai vain kerran vuodessa.

- Enintään 100 000 euron liikevaihdolla tilitys on mahdollista neljännesvuosittain.

Kuitit ja tositteet on silti aina pidettävä hyvässä tallessa ja kirjanpito ajantasaisena.

Pidempää ilmoituskautta haetaan perustamislomakkeella tai myöhemmin muutosilmoituslomakkeella tai OmaVerossa. Alla on kuva toiminimen perustamislomakkeen kohdasta “Oma-aloitteisten verojen verokausi”.

Hukkunut kuitti ja alv-vähennys

Jos sinulta hukkuu liiketoimintaasi liittyvä kuitti, voit tehdä itse selvityksen ostosta. Käytännössä tämä tarkoittaa sitä, että selvität kirjanpitäjällesi kirjallisesti, mitä on ostettu, keneltä, mihin hintaan ja milloin.

Tällöin osto voidaan merkata kuluksi kirjanpitoon. Tärkeää on kuitenkin huomata, että arvonlisäverovähennyksiä ei itse laadituista ostoselvityksistä saa.

Jatkuvasti hukkuvat kuitit siis paitsi aiheuttavat riskin verottajan kannalta, myös maksavat sinulle rahaa, kun et saa kaikkia alv-vähennyksiä hyödynnettyä. Tästä syystä kuitit on järkevää kuvata älypuhelimella ja toimittaa ne heti kirjanpitäjälle.

Kuittisovelluksia on olemassa lukuisia erilaisia, ja esimerkiksi eTasku-sovelluksesta löytyy kokemuksia jo noin 20 000 suomalaiselta yritysasiakkaalta. Kuittien lähettäminen on helppoa myös monilla pienyrittäjille suunnatuilla laajemmilla kirjanpito-ohjelmilla.

Mitä tarkoittaa ALV-tunnus?

ALV-tunnus on lyhenne sanoista arvonlisäverotunnus. Se on yksilöivä tunniste, jonka verohallinto myöntää yritykselle tai yhteisölle, kun se rekisteröityy arvonlisäverovelvolliseksi.

ALV-tunnus on tyypillisesti muotoa ”FI” seurattuna yrityksen Y-tunnuksella, joka on yhdeksännumeroisen tunnusluku. Esimerkiksi, jos yrityksen Y-tunnus on 1234567-8, sen ALV-tunnus olisi FI12345678.

ALV-tunnus on tarpeellinen, kun yritys myy tavaroita tai palveluja ja perii niistä arvonlisäveroa. Lisäksi se on välttämätön, kun yritys tekee kauppaa muiden EU-maiden kanssa. Tunnus mahdollistaa arvonlisäverotietojen vaihdon eri maiden veroviranomaisten välillä.

Lisätietoa muista aloittavia yrittäjiä koskevista rekistereistä

Olemme ALV-rekisterin lisäksi kirjoittaneet selkokieliset tietoiskut myös muista uusia yrittäjiä koskevista rekistereistä, joihin yrityksen perustaja törmää jo perustamisilmoituslomaketta täyttäessään.

Kuitti- ja matkalaskusovellus

pienyrittäjille

Toimita kuitit, matkalaskut ja dokumentit sähköisesti kirjanpitäjällesi.

Kokeile 30 päivää ilmaiseksi!