Toiminimen verotus

Miten toiminimeä verotetaan?

Mikäli olet toiminimiyrittäjä tai sellaiseksi aikova, toiminimen verotus on yksi olennaisimmista asioista, joista sinun tulee olla kartalla.

Käymme tässä oppaassa läpi mahdollisimman yksinkertaistetun ja selkokielisen rautalankamallin yksityisen elinkeinonharjoittajan eli toiminimen verotuksesta.

Jos aiot kahlata läpi koko tekstin, joudut varaamaan aikaa noin 15 minuuttia. Se on luonnollisesti hyvin pitkä aika ihmiselämässä – varsinkin tuhlattavaksi verotusasioihin.

Lupaamme kuitenkin, että tämän ajan uhrattuasi ymmärrät paremmin tärkeimpiä perusasioita toiminimen verotuksesta.

Sisältö:

Yksityisen elinkeinonharjoittajan eli toiminimen verotus pähkinänkuoressa

Kun olet toiminimiyrittäjä, sinua koskevat verot ovat useimmissa tapauksissa ansiotulovero sekä arvonlisävero. Ansiotulovero on nimensä mukaisesti tulovero, eli sitä maksetaan tässä tapauksessa toiminimen tuloksesta.

Koska lähdemme liikkeelle aivan perusteista, todetaan alkuun, että toiminimen tulos ja liikevaihto ovat kaksi eri asiaa. Liikevaihto tarkoittaa kaikkea sitä rahaa, jonka laskutat toiminimellesi tilikauden aikana miinus arvonlisäveron osuus. Kun liikevaihdosta vähennetään yritystoimintasi kulut, saadaan selville toiminimen tulos.

Otetaan yksinkertaistettu esimerkki: Yrjo Yrittäjä perustaa toiminimen ja laskuttaa ensimmäisen tilikauden aikana asiakkailtaan 30 000€ + arvonlisävero 25,5% eli 37 650€. Yrjön tilille ilmestyy 37 650€, josta 30 000€ on Yrjön liikevaihtoa ja 7650€ arvonlisäveroa, jonka Yrjön (tai hänen kirjanpitäjänsä) tulisi tilittää eteenpäin verottajalle.

Kuvitellaan kuitenkin, että Yrjö on tehnyt yritystoimintaansa varten hankintoja tilikauden aikana. Niistä hän on pulittanut 10 000€ + arvonlisävero 25,5% eli yhteensä 12 550€. Ostoihin sisältyneen arvonlisäveron – eli 2550€ – Yrjö voi vähentää niistä arvonlisäveroista, jotka hänen tulisi tilittää verottajalle. Eli 7650–2550 = 5100€. Verottajalle siirrettävän arvonlisäveron määrä on täten 5100€.

Entäpä se tulos? Se saadaan selville, kun 30 000 euron liikevaihdosta vähennetään kuluihin uponnut 10 000€. Näin ollen Yrjön toiminimen tulos on 20 000 euroa.

Jos Yrjö olisi toiminut yrittäjänä pidempään, hän voisi vähentää tuloksesta aiempien vuosien mahdolliset tappiot. Niitä ei kuitenkaan tässä tapauksessa ollut.

Tämän jälkeen armelias verottaja napsaisee vielä Yrjön verotettavasta tuloksesta pois 5%:n suuruisen yrittäjävähennyksen, jonka ansiosta Yrjö joutuu maksamaan veroa hieman pienemmästä summasta.

Yrittäjävähennys on pienyrittäjille suunnattu verohelpotus, ja tässä tapauksessa sen suuruus on 0,05 x 20 000€ = 1000 euroa. Yrittäjävähennyksen jälkeen Yrjön toiminimen verotettava tulos on lopulta 19 000 euroa.

Miten toiminimen tulos verotetaan?

Totesimme edellisessä kappaleessa, että toiminimiyrittäjää koskevat tärkeimmät verot ovat useimmissa tapauksissa ansiotulovero ja arvonlisävero.

Käytimme ilmaisua ”useimmissa tapauksissa”, koska pääomatulona voidaan verottaa enintään 20 prosentin suuruinen osuus toiminimen edeltävän vuoden nettovarallisuudesta. Toiminnan ensimmäisenä vuotena nettovarallisuus lasketaan ensimmäisen tilikauden päättymishetken tietojen perusteella.

Toiminimen nettovarallisuus = yritystoiminnan varat – velat + 30% työntekijöille maksetuista palkoista. Jos työntekijöitä ei ole, voit unohtaa viimeisen kohdan. Yritystoiminnan varat voivat tarkoittaa esimerkiksi työkoneita, omistettua liiketilaa tai myytävien tuotteiden varastoa. Pankkitilillä olevia rahoja ei lasketa mukaan nettovarallisuuteen.

Toiminimiyrittäjänä voit kuitenkin vaatia veroilmoituslomakkeessa pääomatuloveron alaisen osuuden laskettavaksi 10 tai 0 prosenttiin. Mikäli pääomatuloveron alainen osuus lasketaan 0 prosenttiin, toiminimen tulot verotettaisiin siinä tapauksessa kokonaan ansiotuloina.

Tämä on usein kannattavaa, mikäli yritystoiminnan tulos on pieni, eikä yrittäjällä ole muita ansiotuloja esimerkiksi palkkatöistä.

Tämä johtuu siitä, että pääomatuloveroaste on alle 30 000 euron pääomatuloissa kiinteä 30 %. Ansiotulojen verotus sen sijaan on progressiivista, eli tulojen noustessa myös veroprosentti nousee.

Varsinkin uusille toiminimiyrittäjille on usein edullisinta vaatia koko tulos verotettavaksi ansiotulona, koska pääomatulo-osuuden verohyödyt astuvat esiin vasta tulojen ja nettovarallisuuden kasvaessa. Pienillä tuloilla ansiotuloveroprosentti pysyy matalalla.

Otetaan kuitenkin vielä esimerkki siitä, miten toiminimen tulos jaetaan ansio- ja pääomatulona verotettavaksi.

Kuvitellaan, että toiminimen tulos on esimerkiksi 20 000 euroa ja nettovarallisuus 5000 euroa. Tässä tapauksessa 20 000 eurosta voitaisiin verottaa pääomatulona 0,20 x 5000 = 1000 euroa. Loppuosuus, eli 19 000 euroa, verotettaisiin yrittäjän ansiotulona.

Kun hankit itsellesi kirjanpitäjän, hän osaa kertoa, millä tavalla verotus on kannattavinta vaatia toteutettavaksi omassa tilanteessasi.

Lue tarvittaessa lisätietoa nettovarallisuudesta.

Miten muut mahdolliset tulot vaikuttavat toiminimen verotukseen?

Muista tässä vaiheessa se, että toiminimiyrittäjää verotetaan hänen kaikkien ansio- ja pääomatulojensa perusteella. Yritystoimintasi lisäksi myös muut tulosi – esimerkiksi päätyöstäsi saatu palkka – vaikuttavat verotukseesi.

Jos siis tienaat esimerkiksi palkkatöissä 40 000 euroa vuodessa ja teet siinä sivussa toiminimelläsi tienestiä 10 000 euroa, nämä tulot lasketaan verotuksen näkökulmasta yhteen könttään. Tämä tarkoittaa sitä, että toiminimellä tienaamastasi kymppitonnista menee tässä tapauksessa suhteellisesti melko iso osuus veroihin.

Sivutoimisena yrittäjänä voit arvioida toiminimellä tekemäsi tienestit myös verokortillasi ja maksaa verot tällä tavalla. Eli käytännössä arvioit toiminimesi tulot ja lisäät kyseisen summan päätyösi palkkaan ja lyöt tuon luvun verokorttiisi.

Muussa tapauksessa maksat toiminimesi tuloksesta veroa etukäteen ennakkoveroina.

Ai mikä ennakkovero? Palataan siihen aivan kohta, mutta käsitellään sitä ennen lyhyesti läpi ”toiminimen palkka” ja sen vaikutus verotettavaan tulokseen.

Toiminimen ”palkka” ja miten se vaikuttaa tulokseen?

Toiminimi on yrittämisen muotona siitä hiukan erikoinen, että toiminimellä toimiessasi et maksa itsellesi palkkaa sanan varsinaisessa merkityksessä.

Kaikki rahat, jotka toiminimeltäsi otat, ovat sen sijaan yksityisottoja. Näistä yksityisotoista muodostuu niin sanottu toiminimen ”palkka”, jota usein käytetään puhekielisenä ilmaisuna yksityisotoille.

Yksityisotto tarkoittaa siis yksinkertaisesti sitä, että otat toiminimesi tililtä rahaa omaan käyttöösi – palkanmaksusta ei ole oikeasti kyse. Näitä yksityisottoja voit tehdä vapaasti milloin haluat, eikä niitä veroteta erikseen.

Olennaista on hahmottaa, että kun nostat toiminimesi tililtä rahaa yksityiskäyttöösi, se ei laske toiminimesi tulosta. Ottamasi raha ei siis ole kulu tai meno. Otetaanpa jälleen kuvitteellinen käytännön esimerkki, jonka avulla asia toivottavasti selkenee:

Leikitään, että olet luunkova konsultti, joka pitkän työrupeaman päätteeksi laskuttaa asiakkaalta toiminimelleen 30 000 euroa ja arvonlisäveron (25,5% eli 7650 euroa) päälle. Toiminimesi tilillä on nyt 37 650 euroa, joista 30 000 euroa on sinun tienestejäsi ja 7650 euroa on arvonlisäveroa, jonka tilität myöhemmin kiltisti valtion kassaan.

30 000 euroa on siis tienattu ja sen kunniaksi päätät hemmotella itseäsi. Nappaat toiminimesi tililtä 30 000 euroa omaan käyttöösi ja lähdet viettämään makeaa elämää Balille, jossa tuhlaat koko summan viimeistä penniä myöten. Olet nyt siis tehnyt 30 000 euron yksityisoton toiminimesi tililtä ja laittanut kaikki haisemaan.

Arvonlisäverojen osuuden (7650€) jätit onneksi tilillesi, eli sen saat maksettua pois ongelmitta. Henkilökohtaiseen käyttöön napattu 30 000 euron yksityisotto ei kuitenkaan ole yritystoimintasi kulu, eli verottajan näkökulmasta sinulla on siis yhä tuo 30 000 euroa toiminimesi tuloksena, ja sinun pitäisi maksaa jollain verot tästä summasta.

Muista, että tämä oli vain riisuttu esimerkki, jossa ei otettu huomioon konsultin muita tuloja, eikä tulosta vähentäviä kuluja (jne.).

Toivottavasti kuitenkin ymmärsit perusidean: kun laskutat asiakkailtasi rahaa toiminimesi tilille ja sen jälkeen nappaat sitä henkilökohtaiseen käyttöösi, muista aina jättää riittävästi euroja sivuun verojen maksamista varten.

Seuraavaksi käymme läpi sen, miten tämä verojen maksaminen käytännössä tapahtuu. Ensin käsittelemme tuloverojen maksamisen ja vasta sen jälkeen siirrymme arvonlisäveroasioihin.

Toiminimen ennakkovero

Lähtökohta on se, että toiminimiyrittäjänä maksat yritystoimintasi tuloksen perusteella veroa. Tämänhän jo selitimmekin: jos tienaat jotain, niin veroja on toki maksettava.

Ennakkovero tarkoittaa lyhykäisyydessään sitä, että tätä tulon perusteella maksettavaa veroa maksetaan etukäteen – tästä tulee nimi ennakkovero. Eli vielä kerran: ennakkovero on siis nimitys etukäteen maksettavalle tuloverolle.

Saatat tässä vaiheessa miettiä, miten toiminimen ennakkoveron määrän voi tietää. Ethän voi toiminimeä perustaessasi olla varma siitä, kuinka paljon tuloja täsmälleen tulet saamaan?

Vastaus on, että ennakkoveroa maksetaan arvion perusteella.

Toiminimeä perustaessasi arvioit Verohallinnolle eli verottajalle ensimmäisen tilikautesi tuloksen. Ennakkoveroa maksat tämän arvioidun tuloksen perusteella. Eli jos arvioit, että tienestisi tulevat olemaan 30 000 euroa, niin maksat ennakkoveroa tämän summan mukaisesti.

Jälkeenpäin verotus hoidetaan sitten tarvittaessa kuntoon sen todellisen – eli toteutuneen – tilanteen mukaan. Jos maksoit liikaa ennakkoveroa, saat rahat myöhemmin takaisin veronpalautuksena. Jos puolestaan maksoitkin liian vähän, täydennät puuttuvia veroja maksamalla lisäennakkoa.

Mitä tapahtuu, jos arvioin tuloni väärin?

Jos arvioit tuloksesi liian korkeaksi, joudut maksamaan liikaa ennakkoveroa. Tällöin ikään kuin joudut maksamaan veroa rahasta, jota et tienaakaan. Saat toki rahasi takaisin veronpalautuksina, mutta tässä menee aikaa ja ensimmäisenä toimintavuonna raha voi olla muutenkin tiukassa.

Mikäli taas arvioit tuloksesi liian pieneksi ja teetkin olettamaasi parempaa tienestiä, kontollesi tulevien ennakkoverojen maksusumma on liian pieni.

Tulojen arviointi etukäteen on tietysti usein vaikeaa. Jos tekemäsi tuloarvio näyttää menevän metsään, ei hätää – voit onneksi ottaa yhteyttä verottajaan ja muuttaa arviota OmaVero-palvelussa.

Ennakkoveroa haettuasi näet aina OmaVero-palvelussa seuraavien maksuerien suuruuden ja eräpäivät.

Toimintaa aloittaessasi ennakkoveroa maksetaan siis itse arvioimasi tuloksen perusteella. Yrittäjyyden jatkuessa verottaja tekee arviot aiempien vuosien todellisten tulosten perusteella. Verottaja olettaa, että tulos pysyy suunnilleen samana.

Jos näin ei ole, voit tietysti aina korjata asiaa.

Toiminimen ennakkoveron maksaminen

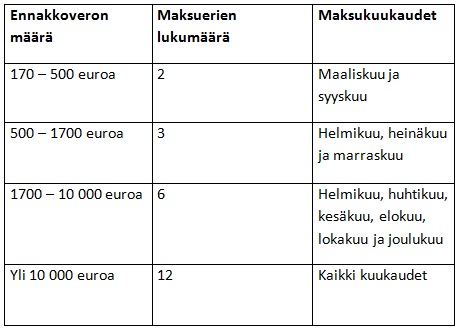

Jos arvioimasi tulo on niin pieni, että verotettava summa olisi alle 170 euroa, et maksa ennakkoveroa, vaan tällöin verot lasketaan vasta lopullisessa verotuksessa. Muissa tapauksissa maksat ennakkoveroa seuraavanlaisella aikataululla:

Arvioi toiminimen ennakkoveron määrää veroprosenttilaskurilla

Verohallinnon veroprosenttilaskurilla voit arvioida suuntaa-antavasti, paljonko ennakkoverosi määrä tulee olemaan. Samalla voit vetää johtopäätökset siitä, montako erää sinulle tulee maksettavaksi.

- Syötä veroprosenttilaskurin toisella sivulla arvioitu toiminimesi tulos (ei siis liikevaihto vaan tulos) kohtaan ”Ennakkoveron alaiset ansiotulot”.

- Näet arvion veron määrästä viimeisellä sivulla ”Laskelma veroista ja maksuista” -kohdan alla.

Älä huomioi yrittäjävähennystä, koska veroprosenttilaskuri laskee sen itse. Muistathan, että myös muut mahdolliset tulosi vaikuttavat maksettavaksesi tulevan veron määrään.

Mikä on ennakkoperintärekisteri?

Toiminimen ennakkoverojen maksamiseen liittyy olennaisesti ennakkoperintärekisteri, johon pääset ilmoittautumaan toiminimeä perustaessasi.

Ennakkoperintärekisteriin kuuluminen tarkoittaa yksinkertaistetusti sitä, että yrittäjänä huolehdit itse ennakkoverojen maksamisesta, etkä jätä ennakonpidätysvelvollisuutta suoritteen maksajan eli asiakkaasi kontolle. Rekisteriin kuulumalla siis osoitat, että olet yrittäjä, etkä palkansaaja, jolle maksettavasta rahasta tarvitsisi tehdä ennakonpidätys.

Löydät tarkentavan selonteon ennakkoperintärekisteristä sekä sen merkityksestä edeltävän linkin takaa.

Toiminimen arvonlisävero ja sen maksaminen

Arvonlisäveroa käsiteltiin lyhyesti jo tämän oppaan alussa. Kertaus on kuitenkin tunnetusti opintojen äiti.

Arvonlisävero tarkoittaa sitä itseään, eli aina kun arvo lisääntyy, siitä pitää maksaa valtiolle arvonlisäveroa. Tämän veron kanssa selviät helpoiten, kun ajattelet, ettei se ole sinun rahaasi ollenkaan, vaan kuuluu valtiolle.

Jos laskutat tilillesi 1000 euroa (+alv 25,5%) eli 1255 euroa, on helpompaa ajatella, että tonni on sinun ja 255 euroa kuuluu valtiolle.

Tässä vaiheessa saatat kuitenkin huomata, että olet tehnyt toiminimellesi hankintoja, joihin myös sisältyy arvonlisävero. Jos esimerkiksi olisit ostanut 500 euroa (+alv 25,5%) eli 627,50 € maksavan työkoneen itsellesi, voisit vähentää sen arvonlisäveron siitä summasta, joka sinun pitäisi tilittää valtiolle.

Eli 255 eurosta miinustetaan 127,50 euroa, ja näin saamme tulokseksi 127,50 euroa. Tämän jälkeen tilittäisit 127,50 euroa valtiolle, koska arvo on lisääntynyt vain sen verran. Olethan joutunut hankkimaan jotain tuottaaksesi tuon arvonlisäyksen, ja se otetaan huomioon arvonlisäverotuksessasi.

Yleinen arvonlisäverokanta on 25,5 prosenttia. Tietyt palvelut ja tuotteet nauttivat kuitenkin alennetusta alv-verokannasta: tällöin luvut ovat 14 tai 10 prosenttia. Lisäksi jotkut toiminnot ovat täysin arvonlisäverosta vapaita.

Arvonlisäveroa maksellaan yleensä kuukausittain valtiolle. Pientä liikevaihtoa pyörittävät yrittäjät ja yritykset voivat kuitenkin anoa pidemmän ilmoituskauden – tällöin arvonlisäveroja voi maksella valtiolle neljännesvuosittain tai kerran vuodessa.

- Jos liikevaihtosi on alle 30 000 euroa, voit ilmoittaa ja maksaa arvonlisäverot vain kerran vuodessa.

- Alle 100 000 euron liikevaihdolla sinulla on halutessasi oikeus hoitaa maksut neljännesvuosittain.

Voit ilmoittaa ja tilittää arvonlisäverot OmaVero-palvelussa. Voit hoitaa arvonlisäveron laskemisen ja maksamisen itse tai sysätä homman kirjanpitäjäsi vastuulle.

Pidempään verokauteen hakeutumisesta voit lukea lisää Verohallinnon verkkosivuilta.

Milloin toiminimi on arvonlisäverovelvollinen?

Toiminimiyrittäjän on pakko olla arvonlisäverovelvollinen, jos kalenterivuoden liikevaihto ylittää 20 000 euroa. Rajaa tarkasteltaessa huomioidaan niin kuluva kuin edellinen kalenterivuosi.

Poikkeuksen tekevät ne liiketoiminnot, jotka jäävät arvonlisäverovelvollisuuden ulkopuolelle.

Alv-rekisteriin voi liittyä heti perustamisen yhteydessä tai sitten, kun 20 000 euron raja ylittyy. Velvollisuus liittyä alv-rekisteriin ja maksaa arvonlisäveroa alkaa 20 000 euron rajan ylittyessä. Jos yrittäjä kuitenkin liittyy alv-rekisteriin heti perustamisen yhteydessä, arvonlisäveroa kerätään ja maksetaan heti toiminnan alusta alkaen.

Mikäli et liity alv-rekisteriin, myyt tietysti palveluitasi tai tuotteitasi ilman arvonlisäveron osuutta. Tällöin et myöskään voi tehdä alv-vähennyksiä.

Jos ostoihin sisältynyt alv on isompi kuin myynteihin sisältynyt, saat verottajalta alv-palautusta. Näin voi käydä esimerkiksi toiminnan alkuvaiheessa, jolloin joudut tekemään paljon hankintoja yrityksellesi, mutta myyntiä ei vielä kerry. Alv-palautus on eri asia kuin arvonlisäveron alarajahuojennus, joka poistui vuodenvaihteessa 2025.

Arvonlisäverosta löydät runsaasti lisätietoa yrittäjän selkokielisestä alv-oppaasta.

Toiminimen verovähennykset – mitä kuluja toiminimi voi vähentää?

Toiminimen verotuksessa sinun kannattaa hyödyntää kaikki yritystoimintasi vähennyskelpoiset kulut. Nämä kulut pienentävät toiminimesi tulosta. Kun tulos pienenee, maksat veroa pienemmästä summasta. Tällöin myös maksettavaksesi tulevan veron määrä on tietysti euroissa mitattuna pienempi.

Jotta kaikki kulut tulee huomioitua, muista toimittaa kirjanpitäjällesi jokainen kuitti tai muu tosite liiketoimintaan liittyvistä menoistasi. Jos teet toiminimen kirjanpitoa itse, niin tässä tapauksessa pidät itse tarvittavat materiaalit hyvässä säilössä.

Vinkki: Mikäli sinulta löytyy kirjanpitäjä, voit toimittaa hänelle kuitit vaikka älypuhelimellasi. Tällöin kaikki kuitit tulee todennäköisemmin kuvattua ja lähetettyä heti, etkä menetä rahanarvoisia vähennyksiä tai hukkaa aikaasi kadonneiden kuittien metsästämiseen.

Parhaimmassa tapauksessa myös tilitoimistostasi saapuva lasku pienenee, kun kirjanpitäjäsi ei tarvitse tuhlata aikaansa kuittitietojen manuaaliseen näpyttelyyn tai siihen, että hän soittelee puuttuvien tositteiden perään.

Mutta sitten takaisin asiaan eli niihin menoihin: mitä kuluja toiminimi voi vähentää?

Alle olemme listanneet yleisimpiä toiminimen kuluja. Monet niistä voivat olla sinulle täysin itsestään selviä, mutta käydään lista silti läpi.

Työkalut ja toimiston tarvikkeet

- Näitä sinulla varmasti riittää. On mappeja, paperipinoja sekä isompia tarvikkeita printtereistä tietokoneisiin. Kerralla kuluksi voit vähentää hankinnat, joiden todennäköinen käyttöikä on maksimissaan kolme vuotta tai jos hankintahinta on korkeintaan 1200 euroa – jälkimmäisessä tilanteessa puhutaan pienhankinnasta.

YEL-vakuutusmaksut

- Sinun on pakko ottaa YEL-vakuutus, mikäli vuosittainen YEL-työtulosi on yli 9208,43 euroa vuodessa ja muut vakuutuksen ottamisen ehdot täyttyvät. Muista, että YEL-työtulo ei tarkoita samaa asiaa kuin todelliset tienestisi. Voit lukea lisää edeltävän linkin takaa.

Ohjelmistot ja verkkosivujesi palvelin- ja domainmaksut

- Domainmaksu tarkoittaa .fi- tai .com-verkkopäätteestä maksettavaa vuosittaista maksua. Myös verkkosivujesi ylläpidosta voi koitua palvelinkuluja, jotka voit vähentää.

Markkinointikulujen vähentäminen

- Digimainonnan kulut, lehti-ilmoitukset, mainostoimiston maksut ja niin edespäin saat vähentää.

Toiminimen puhelinkulut ja nettimaksut

- Puhelin- ja nettikulut voit vähentää liiketoimintakäytön osalta. Yksityis- ja yrityskäytön erottelu voi käytännössä olla hankalaa, mutta onneksi sinulla on hyvä kirjanpitäjä, jolta voit kysyä apua.

Toiminimen perustamiskustannukset

- Perustamisilmoitus kaupparekisteriin maksaa sähköisesti 70 euroa. Senkin voit vähentää toiminimen verotuksessa. Toiminimiyrittäjän ei kuitenkaan ole pakko liittyä kaupparekisteriin.

Edustuskulut

- Välillä voit joutua kestitsemään ja edustamaan, ja näistä kuluista saat vähentää 50 prosenttia. Lue, mitä edustuskulu tarkoittaa.

Toiminimen työhuonevähennys

- Jos teet hommia omasta asunnosta käsin, voit vähentää joko todelliset kulut tai tehdä vähennyksen verottajan valmiiksi vahvistaman euromääräisen summan mukaan. Ensimmäinen vaihtoehto on hieman työläämpi, mutta monesti verotuksellisesti viisaampi.

Toiminimen työvaatteiden vähennyskelpoisuus

- Työvaatteet ovat vähennyskelpoisia, mikäli vaatteet ovat selvästi vain työkäyttöön tarkoitettuja. Esimerkiksi maalari tuskin käyttäisi työhaalareitaan vapaa-ajallaan. Sen sijaan normaalit arki- ja toimistovaatteet ovat sellaisia, joita ei varsinaisesti voi kutsua työvaatteiksi, eli niitä et voi vähentää toiminimen verotuksessa.

Matkakulut

- Matkakulut voit vähentää silloin, kun matkustus liittyy yritystoimintaasi.

Toiminimen autokulut verotuksessa

- Kun yli puolet vuosittaisista kilometreistäsi on yksityisajoja, auto lasketaan yksityisvarallisuuteen kuuluvaksi. Tällöin voit joko vähentää auton työkäytöstä aiheutuvat todelliset kustannukset ja/tai tehdä lisävähennyksen eli vähentää kilometrikorvauksia vastaavan summan työajokäytöstä. Huomioi, että ajot kodin ja varsinaisen työpaikkasi välillä eivät ole vähennettäviä kuluja – ne voit sen sijaan vähentää normaalisti henkilökohtaisella veroilmoituksellasi.

- Mikäli yli puolet kilometreistä on työajoja, auto lasketaan yritysomaisuudeksi ja tällöin autosta koituvat kulut (polttoaineet, vakuutukset jne.) ovat kirjanpitoon merkattavia kuluja.

Yksityis- ja työajot erottelet ajopäiväkirjaa pitämällä.

Lue lisätietoja toiminimiyrittäjän matkakorvausten vähentämisestä.

Mitä yrittäjävähennys tarkoittaa?

Tammikuussa 2017 astui voimaan yrittäjävähennys, joka koskee toiminimiyrittäjiä sekä myös avoimia yhtiöitä sekä kommandiittiyhtiöitä. Yrittäjävähennys on viisi prosenttia tulosta, ja verottaja laskee tämän osuuden puolestasi. Yrittäjävähennys on edelleen voimassa, vaikka sen poistamisesta käytiin jonkin verran julkista keskustelua joitakin vuosia sitten.

Esimerkki yrittäjävähennyksestä: Toiminimi Pekka Perusjampan tulos on 35 000 euroa. Yrittäjävähennys on 5 prosenttia tuloksesta, eli tässä tapauksessa (0,05 x 35 000€) = 1750€. Näin ollen Pekan verotettava tulo onkin 35 000 euron sijasta 33 250 euroa, eli Pekka maksaa veroja hieman alkuperäistä pienemmästä summasta.

Yrittäjävähennyksen tausta ulottuu vuoteen 2014, jolloin osakeyhtiöiden maksama yhteisövero tippui 24,5 prosentista 20 prosenttiin. Tämän jälkeen myös toiminimiyrittäjät ja henkilöyhtiöt haluttiin lähemmäs samaa viivaa, ja lopulta yrittäjävähennys otettiin käyttöön vuoden 2017 alussa.

Yhteenveto toiminimen verotuksesta

Kun ryhdyt toiminimiyrittäjäksi, tärkeimmät sinua koskevat verot ovat useimmissa tapauksissa ansiotulovero sekä arvonlisävero. Ansiotuloveroa maksat ennakkoon, jolloin puhutaan ennakkoveron maksamisesta. Ennakkoveron määrä perustuu siihen, kuinka suureksi arvioit liiketoimintasi tuloksen toiminimeä perustaessasi.

Jos yritystoimintaasi on ehtinyt kertyä varallisuutta, myös pääomatulovero koskee sinua. Voit kuitenkin veroilmoituksella vaatia pääomatulona verotettavan osuuden tiputtamista nollaan, ja varsin usein uusien toiminimiyrittäjien tulos verotetaankin kokonaisuudessaan ansiotuloina. Kaikista näistä asioista olemme kertoneet tarkemmin ylempänä.

Jos et usko pärjääväsi yksin verotusasioiden kanssa, ota kirjanpitäjä avuksesi heti alussa. Mikäli sinulla ei ole hajuakaan, mitä tilitoimisto maksaa yksinyrittäjälle ja miten palveluja hinnoitellaan, lue linkistä aukeava lyhyt johdanto asiaan.

Muista, että vaikka ulkostaisit kirjanpitosi tilitoimistolle, sinun tulee silti olla myös itse perillä toiminimen verotukseen ja kirjanpitoon liittyvistä käytänteistä. Kaikki liiketoiminta on nimittäin helpompaa, kun otat haltuusi edes perusjutut näistä asioista.